Låna till kontantinsats

Går du i tankarna att köpa bostad, men saknar hela eller delar av de 15 % som inte täcks av bolånet? För den som inte har tillräckligt med sparat kapital går det att låna till kontantinsatsen genom ett privatlån. Ett sådant lån kan vara särskilt användbart för förstagångsköpare, men det gäller att förstå alla kostnader och risker det innebär.

För dig som vill hoppa direkt till att jämföra lån till kontantinsats finner du de bästa långivarna nedan:

Om du inte kan betala tillbaka skulden i tid riskerar du en betalningsanmärkning. Det kan leda till svårigheter att få hyra bostad, teckna abonnemang och få nya lån. För stöd, vänd dig till budget- och skuldrådgivningen i din kommun. Kontaktuppgifter finns på konsumentverket.se.

Jämför alla lån till kontantinsats »

Snabbval

Tips till dig som vill låna till kontantinsatsen

- Budgetera för den totala lånekostnaden (bolån + privatlån) för att säkerställa att du/ni har råd med båda lånen – inklusive ränta och amortering varje månad under hela löptiden.

- Lägg undan en viss summa varje månad som går oavkortat till amortering, med fokus på privatlånet som har högre ränta. Ju snabbare du betalar av det, desto billigare blir det.

- Räkna ihop det totala lånebeloppet och lägg till 3 procentenheters ränta för att vara helt säker på att du/ni har ekonomin att klara eventuella höjningar i räntan för båda lånen.

- Jämför olika långivare för att hitta det mest förmånliga privatlånet till kontantinsatsen.

Är det möjligt att låna till kontantinsatsen?

Det är vanligt att de som redan har en fot in på bostadsmarknaden använder pengarna från tidigare såld bostad för att täcka kontantinsatsen. För förstagångsköparen är det dock inte lika enkelt. Oftast rör det sig om belopp på runt 100 000 till 400 000 kronor, vilket är en summa som det för många tar mycket lång tid att spara ihop till.

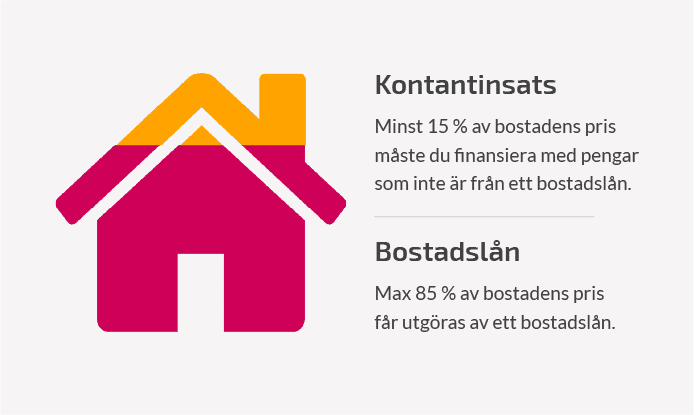

Det som dock inte alla har koll på är att det går att låna till kontantinsatsen. Bolånet får som tidigare nämnt aldrig utgöra mer än 85 % av bostadens värde, oavsett vilken långivare du tecknar det hos. Däremot kan övriga 15 %, det vill säga kontantinsatsen, finansieras hur du vill – så länge pengarna kommer från något annat än ett bolån.

Därför kan du alltså, beroende på hur din ekonomiska situation ser ut, låna till 100 % av bostadens värde.

Ansök om privatlån till kontantinsats

Ibland kanske du varken har tid eller möjlighet att spara ihop till hela kontantinsatsen och då kan ett privatlån i samband med bolånet vara svaret. Privatlån kan användas till vad som helst och kräver ingen säkerhet. De har därför i regel en högre ränta än ett bolån och kortare avbetalningstid, vilket du bör ta med i dina beräkningar.

Lånebeloppet som beviljas är också lägre än för ett bolån, men kan sträcka sig upp till hela 600 000 kronor och kan därför utan problem täcka hela eller delar av din kontantinsats. Det är dock i slutändan långivaren/banken som avgör huruvida din privatekonomi är tillräckligt stabil för att du ska få låna till kontantinsatsen eller inte.

Vad kostar ett bolån med kontantinsatslån?

För att ge ett hum om vad ett bolån med kontantinsatslån skulle kunna kosta kommer här ett räkneexempel.

Ponera att bostaden kostar 1,5 miljoner kronor och du vill låna till 85 % av kostnaden. Det resulterar i ett bolån på 1 275 000 kronor (0,85 x 1 500 000), samt en kontantinsats på 225 000 kronor (0,15 x 1 500 000). Därefter gäller det att ta reda på vad ett bolån kommer kosta dig i månaden, samt vad ett privatlån skulle kunna kosta.

På Konsumenternas.se hittar du en bolånekalkyl som du kan använda för att få ett hum om vad ett bolån med en viss ränta skulle kosta. Om vi räknar med 4 % i ränta blir månadskostnaden för bolånet ungefär 6 375 kronor.

För att få en bild av vad ett privatlån på 225 000 kronor skulle kunna kosta jämför vi de räkneexempel som vi kan hitta på långivares hemsidor. Hos Lendo kan en löptid på 5 år resultera i en kostnad på 4 303 kronor/månaden.

Det skulle innebära en total månadskostnad på 10 678 kronor. Sedan måste även andra kostnader så som hyra, mat och transport räknas in. Gör en noggrann kalkyl för att se så att din ekonomi klarar av ett kontantinsatslån.

Hur gör jag för att låna till kontantinsatsen?

Om du har bestämt dig för att låna till kontantinsatsen är nästa steg att göra en låneansökan hos en långivare. Eftersom privatlån kan användas till vad du vill är själva processen för att låna densamma som vid vilken ansökan som helst. Du fyller i dina uppgifter, samt hur mycket du vill låna och hur lång återbetalningstiden ska vara.

Därefter är det upp till banken eller långivaren att ta ställning till om det angivna beloppet beviljas eller inte med hänsyn till din ekonomiska ställning och situation. För att avgöra det tar långivaren en kreditupplysning på dig och om du därefter får lånet godkänt kan du räkna med att ha pengarna på ditt konto inom några dagar.

Viktigt att jämföra privatlån och långivare

Ett privatlån är dyrare än ett bolån eftersom risken, och därmed också räntan, är högre för lån utan säkerhet. För att få så låg ränta som möjligt är det därför viktigt att jämföra olika långivare. Du behöver alltså inte teckna ditt privatlån hos samma bank som för bolånet.

Det enklaste och minst tidskrävande sättet att hitta rätt långivare är att vända sig till en låneförmedlare. På så sätt får du med en enda ansökan låneerbjudanden från ett stort antal banker och kreditbolag. Sedan kan du enkelt jämföra och välja det billigaste alternativet.

Vill du jämföra marknadens ledande låneförmedlare? Använd vår jämförelsetjänst här.

Ansök om lån till kontantinsats

Medlåntagare – låna tillsammans

Att köpa bostad är sällan en billig affär. Du kan därför behöva ansöka om ett stort lån för att ha råd och det är inte säkert att din egna ekonomi räcker för att få det beviljat, och till bra villkor. En vanlig lösning är då att ha en medlåntagare på sin bolåneansökan, till exempel ens partner eller en förälder.

Huruvida lånet blir beviljat eller inte och till vilken ränta beror på låntagarens ekonomiska förutsättningar. Det kan därför vara en bra idé att som par, som ska köpa bostad gemensamt, ansöka om lånet tillsammans. På så sätt blir den ena parten medlåntagare och har lika mycket ansvar för betalningen, vilket innebär lägre risk för banken.

Även om du har för avsikt att bo ensam kan du låna till kontantinsatsen eller bostaden tillsammans med någon annan, till exempel en förälder. Det kan göra stor skillnad för hur högt lånebeloppet blir och till vilken kostnad.

Det ska dock påpekas att båda parters laster också räknas med vid bedömning, så som befintliga lån. Att ha en medlåntagare som redan har många skulder i förhållande till sin inkomst kommer därför inte göra någon större skillnad, medan en medlåntagare med få lån och hög inkomst kommer göra stor skillnad för lånemöjligheterna.

Strukturera dina lån på rätt sätt

Att ta ett privatlån för att finansiera kontantinsatsen innebär att du totalt kommer ha två lån – ett bolån och ett privatlån. Du kommer då också få betala dubbla månadskostnader med två olika räntor, vilket kan bli dyrt. Eftersom privatlånet har högst ränta är det bäst att fokusera på att betala av det först.

Ett tips är att prata med banken om att amortera så lite som möjligt på bolånet till en början för att på så vis möjliggöra en så stor avbetalning på privatlånet som möjligt. Tänk också på att löptiden du väljer avgör hur stor lånekostnaden blir – en längre återbetalningstid innebär en lägre månadskostnad, men gör att den totala kostnaden blir högre.

Vad är en kontantinsats?

Föreställ dig att du äntligen har hittat den perfekta bostaden och vill lägga ett bud. Innan det kan hända måste du dock ha två saker. Det ena du behöver är ett lånelöfte som visar att du har blivit beviljad ett lån, och det andra är kapital som täcker kontantinsatsen. Det vill säga, den del av bostadens pris som inte får utgöras av ett bolån.

Kontantinsatsen måste alltså finansieras på annat sätt och ska enligt Finansinspektionen utgöra minst 15 % av bostadens pris. Du kan med andra ord bara ansöka om bolån upp till 85 % av bostaden du planerar att köpa.

Vad är poängen med en sådan regel, tänker du kanske nu? Jo, för banken som lånar ut pengarna till dig innebär detta en extra trygghet. Bostaden är deras säkerhet för lånet och kan säljas om pengarna inte betalas. Genom att bostaden inte är belånad till 100 % kan dess värde sjunka med 15 % utan att banken riskerar att förlora några pengar.

Regeln finns också där för låntagarens skull. Ju högre belånad man är, desto känsligare är man för förändringar i räntan. Det är viktigt för ett samhälle att hushållen klarar sämre tider med eventuella räntehöjningar och inte har för stora skulder. Här spelar även amorteringsreglerna in, som är till för att sänka hushållens belåningsgrad.

Spara ihop till kontantinsatsen

Det absolut bästa och billigaste sättet att finansiera en kontantinsats är förstås att spara ihop till hela summan. För att det ska vara möjligt krävs planering, disciplin och inte minst tålamod. Börja med att bestämma dig för hur mycket du behöver spara ihop – det vill säga 15 % av bostadens pris. Vad kostar den typ av bostad du är ute efter?

Det här ger dig ett slutmål för hur mycket du behöver spara innan du har råd med kontantinsatsen. För att veta hur stora uppoffringar du behöver göra i ditt liv är det också viktigt att bestämma vad som är din tidshorisont.

När ska du ha sparat ihop pengarna och kunna köpa en bostad? Om fem år? Tio år? Dela därefter den totala summan du vill spara på antalet månader för att få fram hur mycket du behöver lägga undan varje månad.

För att kunna spara tillräckligt mycket kan det vara bra att se över dina utgifter och fundera på om det är några du kan dra ner på eller göra dig av med helt. Ett annat tips är att skapa en automatisk överföring varje månad runt tiden då lönen kommer in. Då sätts beloppet in på ditt sparkonto direkt utan att du hinner fundera på det.

Låna till handpenning

När du väl har ett lånelöfte för bolånet och tillräckligt med pengar till en kontantinsats kan köpet genomföras. Vanligtvis sker det i form av två betalningar. Först betalas en så kallad handpenning och därefter en slutlikvid.

Handpenningen kan lätt förväxlas med kontantinsatsen, men är inte riktigt samma sak. Själva handpenningen utgör nämligen endast 10 % av köpesumman och betalas i regel till säljaren direkt vid kontraktsskrivningen.

Handpenningen kan dock betalas in som en del av kontantinsatsens 15 procent, vilket innebär att du kan använda privatlånet till att betala hela handpenningen. Resterande 5 % av kontantinsatsen betalar du inte förrän vid tillträdesdagen tillsammans med slutlikviden – det vill säga de 85 procent av köpesumman som bolånet täcker.